Tiếp tục đà tăng, chú ý rung lắc quanh ngưỡng cản 1.080 điểm

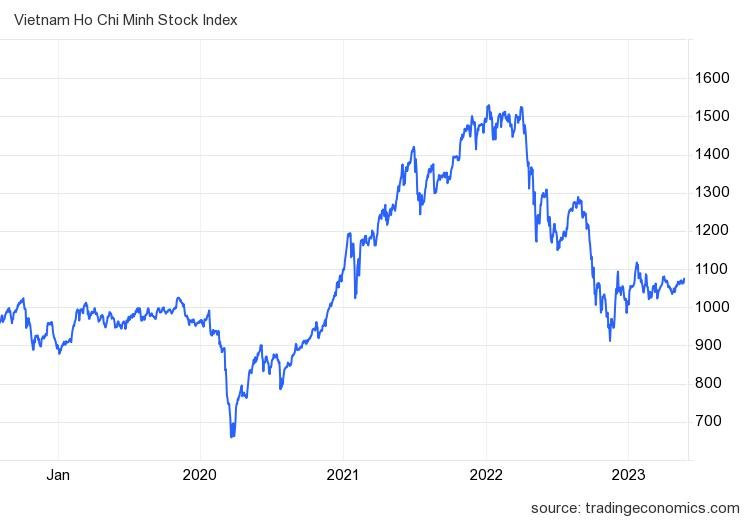

Sau mọt thời gian dài giao dịch giằng co, thị trường chứng khoán đã bất ngờ bứt phá ngoạn mục ngay phiên đầu tuần. Tâm lý hưng phấn khiến chỉ số bật tăng ngay khi mở đầu phiên. Dòng tiền cải thiện trong phiên chiều giúp VN-Index băng băng vượt cản, dù đà tăng có thu hẹp đôi chút vào cuối phiên.

VN-Index đóng cửa tăng hơn 11 điểm (+ 1,05%) lên mốc 1.074 điểm với thanh khoản được cải thiện rõ rệt khi giá trị khớp lệnh trên HoSE vượt 11.600 tỷ đồng. Giao dịch khối ngoại trở thành điểm sáng khi mua ròng trở lại 129 tỷ đồng sau 5 phiên bán ròng mạnh liên tiếp.

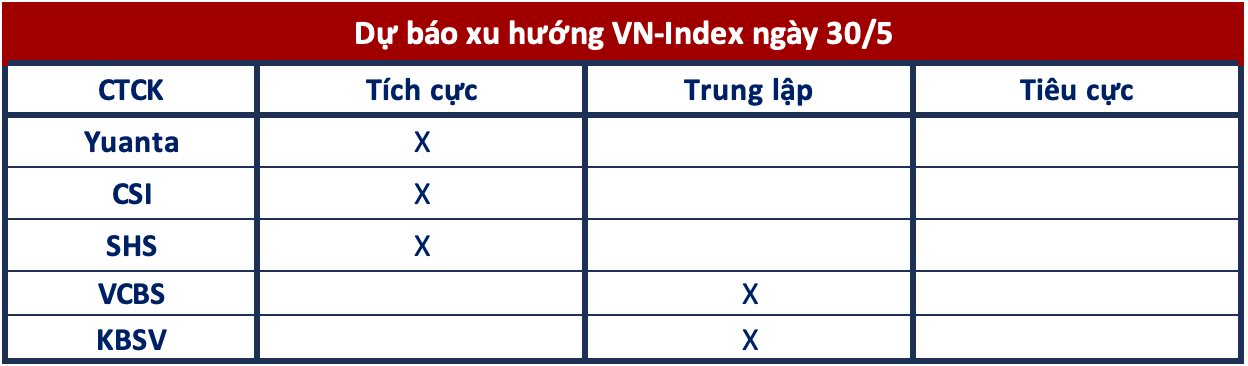

Nhận định về thị trường trong những phiên tới, các CTCK đã đưa ra những nhận định tương đối lạc quan:

Tiếp tục đà tăng

Chứng khoán Yuanta: Thị trường có thể sẽ tiếp tục đà tăng và chỉ số VN-Index có thể sẽ kiểm định lại vùng kháng cự 1.080-1.085 điểm trong phiên 30/05. Đồng thời, đồ thị giá của chỉ số VN-Index có dấu hiệu thoát khỏi mô hình tam giác (1 dạng mô hình tiếp diễn) cho thấy đồ thị giá có thể sẽ tiếp tục xu hướng tăng ngắn hạn và hướng về các mức cao hơn.

Xu hướng ngắn hạn của thị trường chung vẫn duy trì ở mức tăng. Chỉ báo tâm lý tăng mạnh trở lại cho thấy các nhà đầu tư đã lạc quan hơn và giảm sự thận trọng.

Dòng tiền tiếp tục gia tăng mạnh vào nhóm cổ phiếu vốn hóa vừa và nhỏ, nhưng Yuanta lưu ý hai nhóm cổ phiếu này đã có mức tăng mạnh và các chỉ số VNMidcaps và VNSmallcaps đã tăng vào vùng quá mua cho thấy rủi ro ngắn hạn gia tăng trên hai nhóm cổ phiếu này, và các nhà đầu tư nên hạn chế mua đuổi ở hai nhóm.

Cân nhắc tăng tỷ trọng

Chứng khoán CSI: Nhiều mã cổ phiếu thuộc nhiều nhóm ngành khác nhau đồng loạt bứt phá với khối lượng lớn, cho thấy lực cầu đang có chiều hướng áp đảo so với lực mua. Tín hiệu này đang ủng hộ cho quan điểm thị trường sẽ zích-zắc hồi phục. Vì vậy, CSI tiếp tục duy trì quan điểm nắm giữ, thậm chí tăng thêm tỷ trọng sau phiên xác nhận tín hiệu bùng nổ hôm nay, ưu tiên nhóm cổ phiếu đã có lợi nhuận trong tài khoản.

Tiếp đà hồi phục

Chứng khoán SHS: VN-Index đã gần như thoát khỏi nền tích lũy nhỏ để tiếp tục quá trình hồi phục ngắn hạn và nếu vượt qua ngưỡng kháng cự quanh 1,075 điểm, mục tiêu tiếp theo của chỉ số sẽ là vùng 1.100-1.150 điểm tương ứng với vùng đỉnh cũ của các sóng hồi trước đây.

Xu hướng trong ngắn hạn và trung dài hạn của VN-Index vẫn đang duy trì ở mức tích cực. Nhà đầu tư ngắn hạn có thể xem xét mua vào trong các phiên điều chỉnh đối với các cổ phiếu thu hút được dòng tiền và vận động tích cực. Nhà đầu tư trung và dài hạn sau khi đã cơ cấu được danh mục hợp lý như khuyến nghị có thể tận dụng các giai đoạn điều chỉnh để gia tăng tỷ trọng.

Có thể xảy ra rung lắc

Chứng khoán VCBS: Tại khung đồ thị giờ, VN-Index hình thành nến inverted hammer khi tiếp cận khu vực kháng cự, đồng thời các chỉ báo cũng dâng lên cao vùng quá mua cho thấy xác suất rung lắc trong phiên 30/05 và các phiên tới là cần được tính đến.

Trong trường hợp tích cực, VN-Index cần phải có được thêm phiên giao dịch tăng điểm tốt để vượt thuyết phục khỏi khu vực kháng cự 1.075 trong ngắn hạn để có thể kỳ vọng vào một nhịp tăng dài hơi hơn hướng lên vùng 1.100.

Do đó, VCBS khuyến nghị các nhà đầu tư có thể tận dụng những nhịp rung lắc điều chỉnh trong phiên để giải ngân và gia tăng tỷ trọng đối với những cổ phiếu thuộc các nhóm ngành thu hút được dòng tiền như chứng khoán, hóa chất, xây dựng.

Chú ý ngưỡng cản 1.080 điểm

Chứng khoán KBSV: Mặc dù cơ hội mở rộng đà tăng điểm tích cực vẫn đang để ngỏ, VN-Index nhiều khả năng sẽ sớm gặp áp lực rung lắc trở lại quanh ngưỡng cản đáng lưu ý 1.080 điểm, tương ứng với MA200. Với xu hướng giảm điểm chủ đạo trong trung hạn, đi ngang trong ngắn hạn, nhà đầu tư được khuyến nghị chỉ tham gia trading với tỷ trọng thấp, kê mua khi giá cổ phiếu điều chỉnh về lại hỗ trợ và tránh mua đuổi trong các nhịp tăng vượt đỉnh.

Các Sàn forex Uy Tín:

Icmarkets

Exness

IQOption

Deriv

Source link

Comments are closed.