Lãi suất “hạ nhiệt”, đến khi nào VN-Index sẽ vào sóng?

Dù lãi suất trong nước vẫn neo ở mức cao và động thái của Fed chưa thực sự rõ ràng, song những tín hiệu hạ nhiệt lãi suất thời gian gần đây đem đến nhiều hy vọng cho thị trường chứng khoán.

Vậy lộ trình lãi suất thời gian tới thế nào? Sau khi chính sách tiền tệ đảo chiều, bao giờ thị trường chứng khoán tạo đáy dài hạn và đi lên?Trong hội thảo “Mưa đã tan, trời sắp sáng” do Chứng khoán Yuanta tổ chức, ông Nguyễn Thế Minh – Giám đốc Phân tích Chứng khoán Yuanta đưa ra một vài nhận định.

Lãi suất sẽ tiếp tục hạ nhiệt

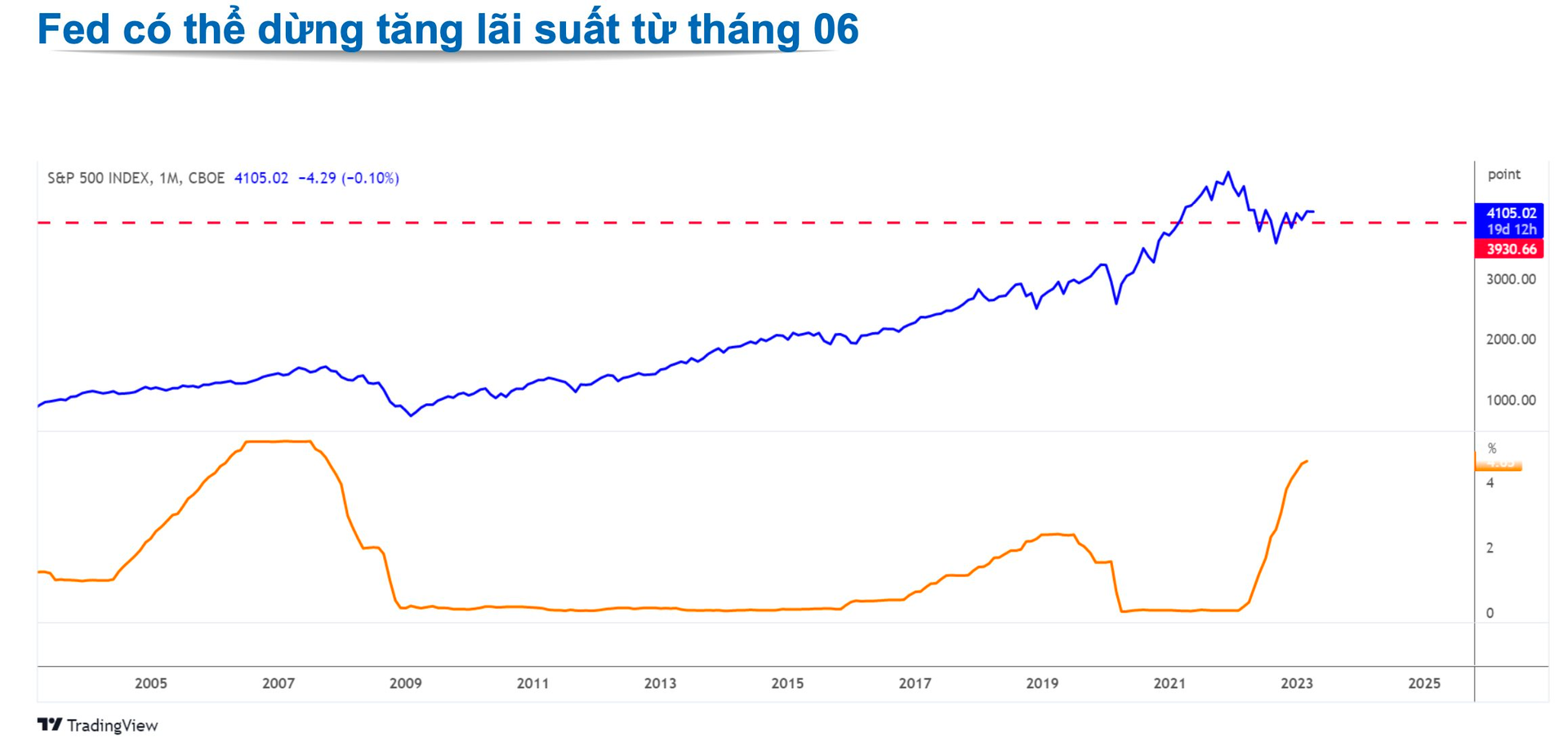

Về động thái của Fed, vị chuyên gia cho rằng sự cứng đầu của lạm phát có thể vẫn tác động phần nào đến quyết định của cơ quan này. Tuy nhiên, điều quan trọng nhất là lạm phát không còn là mục tiêu hàng đầu mà Fed hướng đến trong năm 2023.

Sau hàng loạt vụ việc đổ vỡ của nhiều ngân hàng thế giới cùng với tỷ lệ thất nghiệp cũng đang có xu hướng tăng cao, Fed sẽ phải tính toán lại mức lãi suất để hỗ trợ tăng trưởng kinh tế. Khả năng cao, cơ quan này sẽ phải chấp nhận để lạm phát mục tiêu cao hơn dự tính.

Minh chứng là trong các biên bản cuộc họp năm 2022, Fed chỉ nhấn mạnh đúng 1 mục tiêu duy nhất là kiềm chế lạm phát. Tuy nhiên, trong các biên bản cuộc họp gần đây, mục tiêu của Fed không chỉ là lạm phát mà còn là mối lo suy thoái.

Theo ông Minh dự tính, mức lãi suất Fed Fund có thể đạt 5,07% trong năm nay. Khả năng Fed sẽ tăng lãi suất thêm 0,25% trong tháng 5 và là đợt tăng lãi suất cuối cùng trong năm 2023. Thậm chí, Fed có thể “quay xe” giảm lãi suất trong nửa cuối năm để phòng ngừa suy thoái.

Như vây, suy thoái sẽ là biến số tiếp theo để Fed điều hành chính sách tiền tệ. Đặc biệt, theo quan sát của ông Minh, Fed đang có động thái mua trái phiếu để kích cầu trở lại, thay vì bán trái phiếu thu hẹp cung tiền như năm trước.

“Chúng ta chưa thể kỳ vọng môi trường tiền rẻ, nhưng dòng tiền đắt cũng sẽ sớm kết thúc”, ông Nguyễn Thế Minh nhận định.

Về bối cảnh trong nước, lạm phát tháng 3 tiếp tục hạ nhiệt và kỳ vọng lạm phát tiếp tục chậm lại trong các tháng tới do mức nền cao cùng kỳ 2022 và nguồn cung hàng hoá đang dần hồi phục. Lạm phát cả năm 2023 khả năng trong mức mục tiêu dưới 4,5%. Tuy nhiên, cần lưu ý áp lực lạm phát có thể tăng lên sau khi Trung Quốc mở cửa.

Về lãi suất, chuyên gia Yuanta cho rằng mức lãi suất trong nước khó giảm mạnh, nhưng đã qua giai đoạn đỉnh điểm vào cuối 2022. Để đạt mục tiêu tăng trưởng GDP, chính sách tiền tệ có thể sẽ dần bớt thắt chặt hơn nữa. Khả năng cao sẽ có một đợt giảm lãi suất cơ bản sau tháng 6, đây là tiền đề để giảm lãi suất khác, nhất là lãi suất cho vay.

Bao giờ chứng khoán tạo đáy và đi lên?

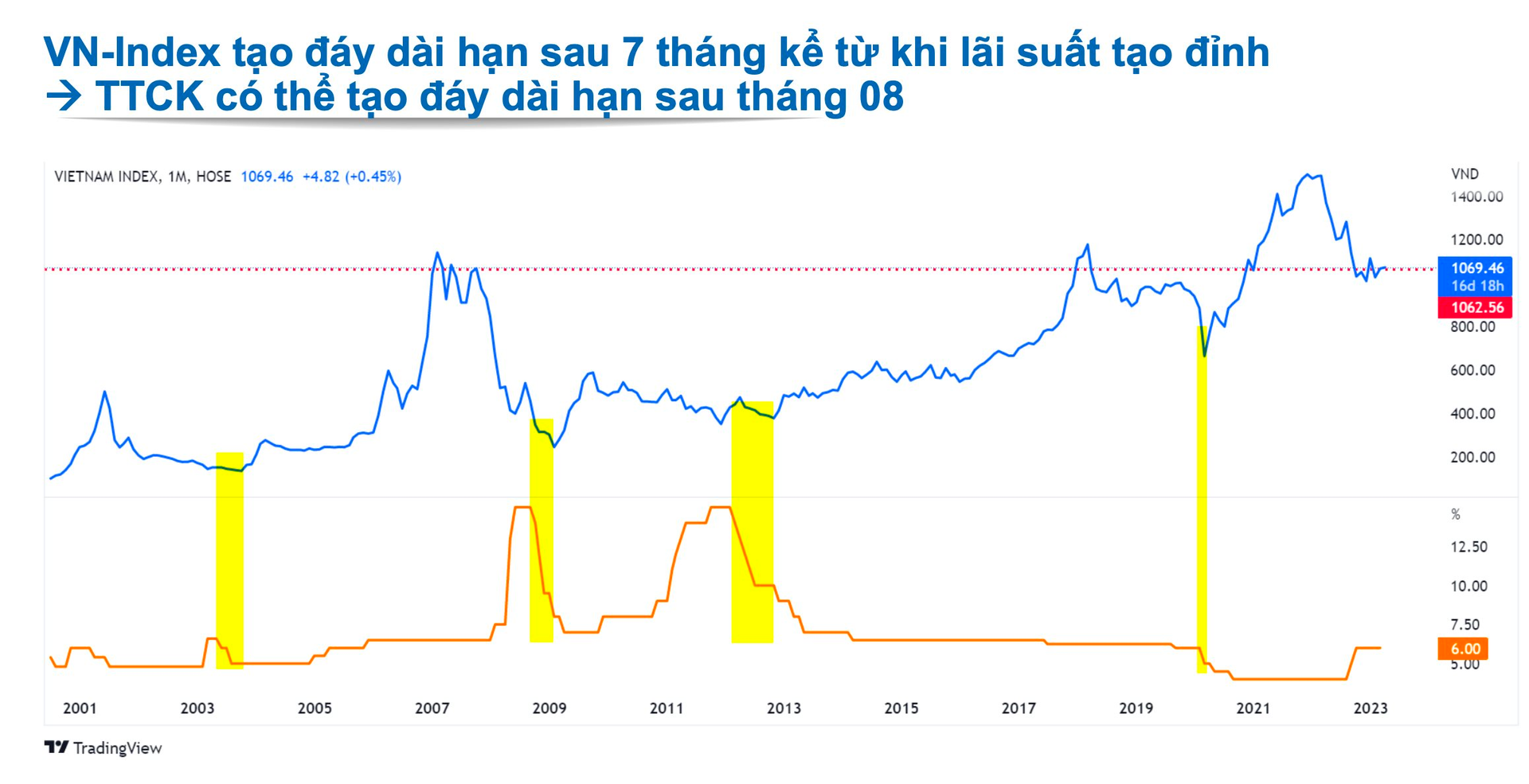

Dù có sự đảo chiều của chính sách tiền tệ, song TTCK sẽ không thể bứt phá trong một sớm một chiều mà có độ trễ nhất định. Độ trễ của thị trường nhằm chờ xem những động thái hỗ trợ và mặt bằng lãi suất đã đủ để đưa nền kinh tế cũng như doanh nghiệp hấp thụ được và quay lại với đà tăng trưởng chưa.

Đối với chứng khoán Mỹ, ông Minh nhìn thấy giai đoạn hiện tại có khá nhiều điểm tương đồng với hai giai đoạn năm 1968 – 1970 và 1972 – 1974 khi lãi suất tác động tiêu cực đến thị trường. Mức giảm của hai giai đoạn trên lần lượt là 33,6% và 46,3%. Tuy nhiên, khi lãi suất tạo đỉnh, mức tăng trong 2 năm sau khi xác lập đáy lần lượt là 63% và 69%.

Với quan điểm chứng khoán Việt Nam có nhiều điểm tương đồng với chứng khoán Mỹ, vị chuyên gia cho rằng khi đỉnh lãi suất qua đi, TTCK sẽ tạo đáy dài hạn và đi lên. Khả năng cao thị trường sẽ lình xình đến hết quý 2/2023, nhưng càng về giai đoạn cuối năm, cơ hội càng mở ra, khi các chính sách dần ngấm vào thực tiễn.

Theo thống kê trong quá khứ, sau mỗi đợt tạo đỉnh của lãi suất, VN-Index mất khoảng 7 tháng để tạo đáy đi lên. Theo ông Minh, lãi suất bắt đầu tạo đỉnh vào đầu năm và khoảng sau tháng 8 năm nay TTCK có thể tạo đáy dài hạn và bắt đầu đi lên mạnh mẽ.

Về chỉ báo kỹ thuật, chuyên gia Yuanta đánh giá VN-Index đang trong sóng điều chỉnh 2. Khả năng thị trường sẽ mở rộng về 1.124 hoặc cao hơn là 1.165 trong tháng 4-5 và điều chỉnh trong tháng 5-6. Đồng thời, chỉ số VN-Index có thể đạt mức cao nhất trong vùng 1.258 – 1.265 điểm trong những tháng cuối năm.

Các Sàn forex Uy Tín:

Icmarkets

Exness

IQOption

Deriv

Source link

Comments are closed.