Điều kiện và giải pháp nâng hạng thị trường chứng khoán

Điều kiện và giải pháp nâng hạng thị trường chứng khoán. Ảnh: Trọng Hiếu

Giải pháp nâng hạng thị trường chứng khoán (TTCK) đang là vấn đề được quan tâm của cơ quan quản lý cũng như các doanh nghiệp, nhà đầu tư trong và ngoài nước hiện nay. Phân hạng thị trường của FTSE Russell và MSCI (2 tổ chức xếp hạng uy tín hàng đầu) là cơ sở tham chiếu đánh giá vị thế một quốc gia, TTCK và doanh nghiệp trong mắt các nhà đầu tư quốc tế và có ảnh hưởng lớn tới các chỉ số tiêu chuẩn toàn cầu.

Hiện nay, Việt Nam đang được cả FTSE và MSCI xếp vào thị trường cận biên (frontier market). Để được nâng hạng lên thị trường mới nổi (emerging market), Việt Nam cần đáp ứng những tiêu chuẩn cao hơn của các tổ chức này.

Những lợi ích đối với TTCK Việt Nam nếu được nâng hạng

TTCK, với vai trò là kênh dẫn vốn và đầu tư trung – dài hạn của doanh nghiệp, nhà đầu tư, đang ngày càng trở nên quan trọng trong hệ thống tài chính Việt Nam. Không chỉ nguồn vốn trong nước, TTCK còn cho phép doanh nghiệp tiếp cận nguồn vốn từ các nhà đầu tư, cho vay nước ngoài. Tuy nhiên, khả năng thu hút dòng vốn từ những nhà đầu tư này còn phụ thuộc vào đánh giá của các nhà đầu tư về “thanh khoản, chất lượng, hiệu quả” – một trong những yếu tố quan trọng nhất. Để thực hiện việc này, các nhà đầu tư quốc tế có xu hướng dựa vào sự đánh giá của các tổ chức chuyên thực hiện xem xét, đánh giá, xếp hạng thị trường như FTSE và MSCI để cân nhắc ra quyết định đầu tư.

Nếu được các tổ chức này nâng hạng lên thành thị trường mới nổi, tác động rõ ràng nhất là TTCK Việt Nam sẽ thu hút được dòng vốn lớn hơn, ổn định và đa dạng hơn từ những nhà đầu tư nước ngoài. Thông thường, các quỹ đầu tư, công ty quản lý quỹ sẽ ưu tiên phân bổ tỷ trọng đầu tư lớn vào thị trường phát triển và mới nổi do tính ổn định cao, sản phẩm đa dạng, quy mô giao dịch lớn của các thị trường này so với thị trường cận biên. Do đó, việc được nâng hạng lên thị trường mới nổi sẽ thu hút thêm một lượng lớn nguồn vốn đầu tư trung – dài hạn. Hiện nay, các quỹ đầu tư theo phương pháp thụ động như ETFs (thường tập trung vào các thị trường mới nổi) sẽ tự động phân bổ một phần nguồn vốn vào các thị trường được nâng hạng, trong khi chỉ dành tối đa 2 – 3% nguồn vốn vào các thị trường cận biên (theo Viện Chiến lược, Bộ Tài chính).

Bên cạnh đó, việc thực hiện các tiêu chí để nâng hạng sẽ giúp cải cách thể chế, hoàn thiện thị trường, thúc đẩy các doanh nghiệp và thị trường tài chính phát triển. Theo đó, TTCK phải cải thiện nhiều điều kiện: tính minh bạch thông tin, khung thể chế, cơ chế, điều kiện giao dịch thị trường…v.v. Ngoài ra, trong quá trình xem xét nâng hạng, sự tư vấn, hỗ trợ của các tổ chức xếp hạng cũng giúp các nhà quản lý khắc phục được những hạn chế, qua đó thúc đẩy sự hiệu quả trong hoạt động. Việc TTCK phát triển cũng sẽ giúp hệ thống tài chính Việt Nam phát triển đồng đều hơn, cân bằng hơn, các doanh nghiệp cũng sẽ có kênh huy động vốn, nhà đầu tư có thêm kênh đầu tư trung – dài hạn đáng tin cậy, tạo động lực tăng trưởng kinh tế nói chung.

Khả năng đáp ứng tiêu chí nâng hạng của các tổ chức xếp hạng

Khả năng đáp ứng tiêu chí của FTSE Russell

FTSE Russell công bố báo cáo xếp hạng mới nhất vào tháng 9/2023, trong danh sách này Việt Nam đang nằm trong được xếp vào thị trường mới nổi hạng 2 (Secondary emerging market). Việt Nam đã ở trong danh sách xem xét nâng hạng của FTSE từ năm 2018, nhưng vẫn chưa đáp ứng đủ điều kiện để chính thức trở thành thị trường mới nổi.

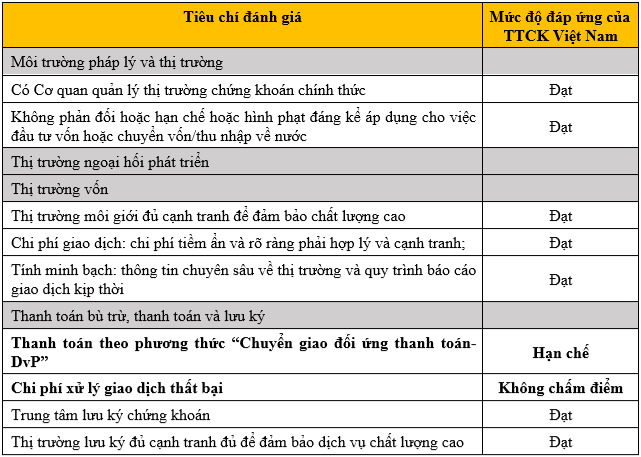

Theo báo cáo, Việt Nam đã đáp ứng được 7/9 tiêu chí để được nâng hạng, với tiêu chí không đạt là Chuyển giao đối ứng thanh toán (DvP), (hiện được đánh giá là “Hạn chế” –Restricted), do nhà đầu tư cần có tiền trong tài khoản trước khi đặt lệnh giao dịch (khác với thông lệ là cần có tiền khi thực hiện giao dịch), và tiêu chí Chi phí xử lý giao dịch thất bại không được chấm điểm (do nhà đầu tư cần có tiền trước khi đặt lệnh nên không xảy ra giao dịch thất bại). Ngoài ra, Báo cáo vào tháng 3/2023 của FTSE cũng chỉ ra rằng cần phải cải tiến quy trình đăng ký tài khoản mới vì quy trình hiện tại khiến các nhà đầu tư nước ngoài mất nhiều thời gian để mở tài khoản giao dịch chứng khoán tại Việt Nam.

Chưa hết, Việt Nam cũng chưa có một cơ chế hiệu quả nhằm tạo điều kiện thuận lợi cho giao dịch giữa các nhà đầu tư nước ngoài đối với những chứng khoán đã hoặc sắp đạt đến giới hạn sở hữu nước ngoài.

Bảng 1: Các tiêu chí để trở thành thị trường mới nổi sơ cấp của FTSE và mức độ đáp ứng của Việt Nam

Nguồn: Báo cáo xếp hạng tháng 9/2023 của FTSE Russell.

Như vậy, về cơ bản thì Việt Nam đáp ứng được phần lớn những tiêu chí để được FTSE nâng hạng thị trường. Cũng trong báo cáo này, FTSE Russell nhận định dù kế hoạch cải tổ thị trường vẫn tiến triển chậm, nhưng các cơ quan quản lý của Chính phủ Việt Nam đã thể hiện cam kết đẩy mạnh quá trình này. Bên cạnh đó, Uỷ ban Chứng khoán Nhà nước (UBCKNN) cũng tích cực tìm kiếm các giải pháp khả dĩ về vấn đề ký quỹ trước giao dịch (pre-funding). Việc hoàn thiện các vai trò và trách nhiệm cần thiết trong mô hình thanh toán sao cho phù hợp với luật mới của Việt Nam là bước quan trọng kế tiếp. FTSE Russell tiếp tục khuyến khích các cơ quan quản lý thị trường Việt Nam công bố hướng dẫn rõ ràng hơn về lộ trình triển khai quá trình cải tổ thị trường.

Với những đánh giá như vậy, FTSE sẽ tiếp tục giữ Việt Nam ở trong danh sách xem xét nâng hạng trong thời gian tới. Điều này cho thấy những động thái của Chính phủ và UBCKNN đã có tác động tích cực. Bởi, trước đó FTSE trong báo cáo tháng 3/2023 đã cân nhắc loại Việt Nam ra khỏi danh sách xem xét nâng hạng nếu không có lộ trình cải tổ thị trường trước tháng 9/2023).

Khả năng đáp ứng tiêu chí nâng hạng của MSCI

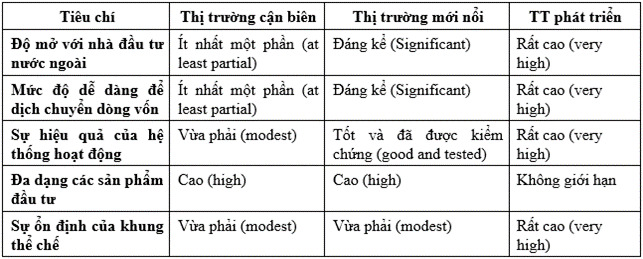

Bảng 2: Phương thức, tiêu chí và khung đáng giá xếp hạng thị trường của MSCI

Nguồn: MSCI Global Investment Market Indexes Methodology.

Trong kỳ đánh giá tháng 6/2023 của MSCI, TTCK Việt Nam chưa được đưa vào danh sách xem xét nâng hạng lên thị trường mới nổi. MSCI đưa quan điểm theo hướng kém tích cực hơn khi cho rằng vấn đề về room nước ngoài đang tác động tới hơn 10% cổ phiếu trên TTCK Việt Nam.

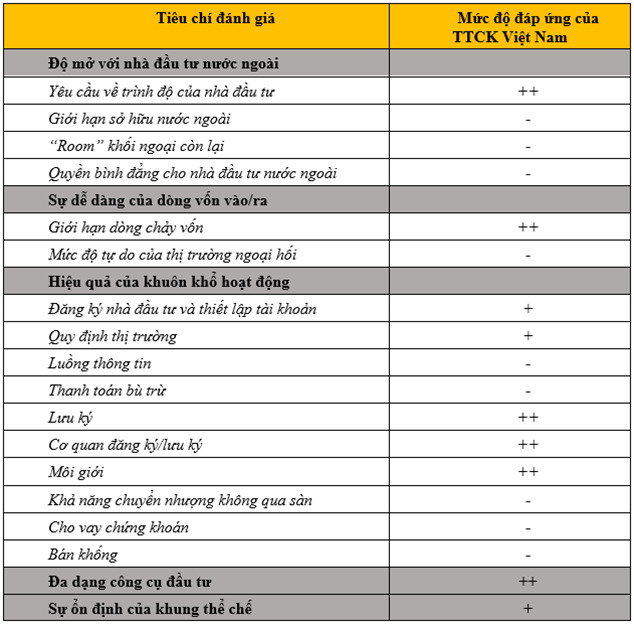

MSCI nêu ra 9 tiêu chí mà TTCK Việt Nam chưa đáp ứng gồm: (1) Giới hạn sở hữu nước ngoài; (2) “room” khối ngoại còn lại; (3) Quyền bình đẳng đầu tư nước ngoài; (4) Mức độ tự do hóa thị trường ngoại hối; (5) Luồng thông tin; (6) Thanh toán bù trừ; (7) Khả năng chuyển nhượng không qua sàn; (8) Cho vay chứng khoán; và (9) Bán khống. Đây cũng là 9 tiêu chí đã được đề cập trong báo cáo tháng 6/2021 và tháng 6/2022, cho thấy Việt Nam vẫn chưa hề có sự cải thiện về những yêu cầu của MSCI trong 2 năm vừa qua.

Bên cạnh đó, Báo cáo của MSCI cũng chỉ ra hai điểm cần cải thiện là: (i) Đăng ký tài khoản: hiện nay, các nhà đầu tư bắt buộc phải đăng ký giao dịch và việc thiết lập tài khoản cần có sự chấp thuận của Trung tâm Lưu ký chứng khoán và (ii) Quy định thị trường: có nhiều văn bản pháp luật liên quan đến TTCK chưa có bản tiếng Anh để các nhà đầu tư nước ngoài tiếp cận.

Bảng 3: Mức độ đáp ứng các tiêu chí xếp hạng thị trường mới nổi của Việt Nam (theo tiêu chí hiện hành của MSCI)

“+ +”: không có vấn đề; “+”: không có vấn đề nghiêm trọng, có thể cải thiện; “-“: có vấn đề cần được cải thiện. Nguồn: Báo cáo xếp hạng tháng 6/2023 của MSCI.

Giải pháp nâng hạng TTCK

Để hiện thực hóa mục tiêu nâng hạng trước năm 2025 của Chính phủ theo Đề án “Cơ cấu lại TTCK và thị trường bảo hiểm đến năm 2020 và định hướng đến năm 2025” (được phê duyệt tại Quyết định 242/2019/QĐ-TTg ngày 28/2/2019), các cơ quan quản lý cần phải giải quyết các vấn đề được nêu ở trên. Đặc biệt là với tiêu chí của FTSE Russell, Việt Nam có thể bị loại ra khỏi danh sách xem xét nâng hạng nếu không đưa ra được giải pháp cải cách thị trường.

Nếu việc này xảy ra thì sẽ rất đáng tiếc, bởi thị trường Việt Nam đã được đưa vào danh sách xem xét nâng hạng từ tháng 9/2018, và hiện nay chỉ còn thiếu 2 tiêu chí. Do đó, trong những tháng cuối năm 2023 và 2024, Việt Nam cần tập trung giải quyết vấn đề về thanh toán, quan trọng nhất là việc loại bỏ yêu cầu nhà đầu tư phải có sẵn tiền ở thời điểm đặt lệnh (theo Thông tư 120/2020/TT-BTC của Bộ Tài chính), thay vào đó là yêu cầu có tiền ở thời điểm nhận cổ phiếu (T+2) như thông lệ tại các thị trường phát triển. Việc này cần được hoàn thành trong năm 2024 (FTSE công bố định hạng 2 lần trong năm vào tháng 3 và tháng 9) thì Việt Nam mới có thể hoàn thành mục tiêu nâng hạng của mình.

Việc đáp ứng các tiêu chí nâng hạng của MSCI sẽ khó khăn hơn nhiều, bởi Việt Nam còn nhiều yếu tố cần cải thiện. Trong ngắn hạn, ngoài việc xử lý vấn đề về thanh toán nêu trên, một số giải pháp khác cần được quan tâm yêu cầu sớm thực hiện bao gồm: (i) Các quy định, văn bản pháp lý về TTCK cần được công bố bằng tiếng Anh để các nhà đầu tư nước ngoài có thể dễ dàng tiếp cận. Tương tự, cũng cần có quy định yêu cầu các DN niêm yết bổ sung công bố thông tin và báo cáo tài chính bằng tiếng Anh; (ii) Các DN niêm yết cần tuân thủ tiêu chuẩn báo cáo tài chính quốc tế (IFRS), theo đó, Bộ Tài chính cũng cần có hướng dẫn và lộ trình đáp ứng cụ thể; (iii) Phát triển hạ tầng thanh toán bù trù; sớm triển khai các dịch vụ cho vay thấu chi và giao dịch ứng tiền trước; (iv) Cải thiện khả năng chuyển nhượng thông qua việc cắt giảm thủ tục (hiện nay giao dịch ngoài sàn và chuyển nhượng hiện vật cần được UBCKNN chấp thuận trước); (v) Nghiên cứu và triển khai sớm các sản phẩm, dịch vụ như cho vay chứng khoán và bán khống trên thị trường Việt Nam.

Những giải pháp này sẽ giải quyết được phần nào các tiêu chí đang bị đánh giá là chưa đáp ứng được yêu cầu của MSCI. Tuy nhiên, các tiêu chí được MSCI quan tâm nhất là giới hạn sở hữu nước ngoài, “room” khối ngoại còn lại hay mức độ tự do hóa thị trường ngoại hối, thì sẽ gặp nhiều khó khăn hơn, bởi những vấn đề này liên quan đến các quy định pháp luật cũng như tạo ra nhiều thay đổi trong việc quan điểm hội nhập và điều hành vĩ mô của các cơ quan quản lý. Do đó, việc hiện thực hóa mục tiêu nâng hạng TTCK lên “mới nổi” sẽ phụ thuộc rất nhiều vào sự quyết tâm của Đảng, Nhà nước và bộ ngành liên quan.

Cụ thể, về vấn đề sở hữu nước ngoài, hiện tỷ lệ sở hữu nước ngoài tại Việt Nam được thực hiện theo Nghị định 155/2020/NĐ-CP, cụ thể tỷ lệ sở hữu nước ngoài sẽ thực hiện theo: (i) điều ước quốc tế mà Việt Nam là thành viên; (ii) theo quy định tại pháp luật của từng ngành nghề cụ thể; (iii) theo quy định tại danh mục các ngành nghề hạn chế tiếp cận thị trường với nhà đầu tư nước ngoài, trường hợp không quy định cụ thể thì tỷ lệ sở hữu nước ngoài tối đa tại công ty là 50% vốn điều lệ; (iv) các trường hợp khác thì tỷ lệ sở hữu nước ngoài là không hạn chế; ngoài ra, trường hợp công ty hoạt động đa ngành, nghề, có quy định khác nhau về tỷ lệ sở hữu nước ngoài, thì sẽ không vượt quá mức thấp nhất trong các quy định.

Có thể xác định vấn đề sẽ nằm ở những ngành nghề có quy định tỷ lệ sở hữu nước ngoài và những ngành nghề thuộc danh mục hạn chế tiếp cận thị trường, bởi những trường hợp khác thì đang thực hiện theo thông lệ quốc tế hoặc không có hạn chế. Vì vậy, muốn giải quyết vấn đề về sở hữu nước ngoài thì Việt Nam sẽ cần thay đổi các quy định với từng ngành nghề, cũng như rà soát lại danh mục những ngành nghề hạn chế tiếp cận thị trường với nhà đầu tư nước ngoài. Do đây là vấn đề nhạy cảm nên sẽ cần đánh giá tác động, cũng như có quyết tâm của lãnh đạo các cấp và đặc biệt là Chính phủ, bộ ngành liên quan.

Với vấn đề về tự do hóa thị trường ngoại hối, theo các đánh giá của MSCI, tiêu chuẩn này (như tại các thị trường phát triển) là một đồng tiền có khả năng tự do chuyển đổi (a freely/fully convertible currency), bao gồm một thị trường tiền tệ có thể giao dịch với nước ngoài đang hoạt động. Đây là những yếu tố mà Việt Nam chưa đáp ứng được do: (i) VND là đồng tiền chưa tự do chuyển đổi bởi các giao dịch thanh toán và chuyển ngoại tệ đến, đi hay trong nước Việt Nam đều có chịu sự kiểm soát, khả năng chuyển đổi VND sang các đồng tiền khác và ngược lại cũng không phải dễ dàng mà nhiều khi phải thông qua ngoại tệ “thứ ba”. Do đó, các thỏa thuận thanh toán và giao dịch M&A có thể phức tạp hơn so với các quốc gia ít kiểm soát ngoại hối hơn. Việc thiếu thị trường giao dịch ngoại hối tại nước ngoài (offshore currency market) cũng gây khó khăn trong việc chuyển đổi từ VND sang ngoại tệ khác của các nhà đầu tư nước ngoài. Để giải quyết những vướng mắc này, Việt Nam cần thay đổi các văn bản pháp lý liên quan, ví dụ như Pháp lệnh ngoại hối 06/2013, Nghị định 70/2014/NĐ-CP…v.v. theo hướng tự do hóa hơn, giảm thiểu các quy định, hạn chế với các giao dịch ngoại hối, hoạt động chuyển tiền ra và vào Việt Nam…v.v.

Về lộ trình thực hiện, với mục tiêu nâng hạng trước năm 2025 của Chính phủ thì các giải pháp nêu trên đều cần được hoàn thành đa số trong năm 2024 để phục vụ cho việc đánh giá và xếp hạng của MSCI với thị trường Việt Nam (MSCI công bố kết quả xếp hạng hằng năm vào tháng 6).

Cuối cùng, như đã nhấn mạnh, để làm được việc này đòi hỏi sự vào cuộc, quyết tâm và đồng hành của lãnh đạo các cấp, nhất là của Chính phủ và bộ ngành liên quan, cùng với quá trình thực thi hiệu quả của các tổ chức tự quản, doanh nghiệp và nhà đầu tư.

(*) TS. Cấn Văn Lực và Nhóm tác giả Viện Đào tạo & Nghiên cứu BIDV

Nhằm góp phần nâng cao nhận thức và hành động của thành viên thị trường về nâng hạng TTCK Việt Nam, đề xuất giải pháp thúc đẩy nâng hạng thị trường, ngày 10/10/2023 tại Hà Nội, Tạp chí Nhà đầu tư tổ chức Hội thảo “Nâng hạng thị trường chứng khoán và việc minh bạch thông tin của công ty niêm yết”.

Hội thảo được tổ chức theo hình thức trực tiếp kết hợp trực tuyến với sự tham dự của lãnh đạo Ủy ban Chứng khoán Nhà nước, đại diện các bộ, ngành, Ban Kinh tế TW, Uỷ ban Kinh tế và Uỷ ban Tài chính – Ngân sách của Quốc hội, các chuyên gia kinh tế và các công ty kiểm toán, các thành viên thị trường.

.

Các Sàn forex Uy Tín:

Icmarkets

Exness

IQOption

Deriv

Source link

Comments are closed.