Điểm nhấn đầu tư ở HHV, DDV và MBB là gì?

Điểm nhấn đầu tư ở HHV, DDV và MBB là gì?

Các công ty chứng khoán (CTCK) khuyến nghị mua HHV do động lượng tăng trưởng từ lượng backlog hơn 2,500 tỷ đồng ghi nhận vào cuối năm 2024; mua DDV do kỳ vọng giá DAP bình quân 2025 tăng so với năm trước; mua MBB do tăng trưởng lợi nhuận được kỳ vọng duy trì ở mức 10-15% trong giai đoạn 2024-2026.

Mua HHV với giá mục tiêu 16,000 đồng/cp

CTCK ACB (ACBS) cho biết CTCP Đầu tư Hạ tầng Giao thông Đèo Cả (HOSE: HHV) công bố kết quả kinh doanh quý 4/2024 với doanh thu đạt 1,010 tỷ đồng (tăng 17% so với cùng kỳ) và lãi ròng đạt 95.5 tỷ đồng (tăng 86%). Cả năm 2024, HHV đạt doanh thu 3,308 tỷ đồng (tăng 23% so với năm trước) và lãi ròng đạt 405 tỷ đồng (tăng 22%), hoàn thành 114% kế hoạch năm. Đóng góp chính vào sự tăng trưởng của HHV đến từ 2 mảng kinh doanh chính là thu phí BOT và xây lắp.

Trong đó, mảng BOT có doanh thu 2024 đạt 1,913 tỷ đồng (tăng 22%) nhờ tăng trưởng lưu lượng xe qua các trạm thu phí (tăng từ 7% đến 28% tuỳ từng trạm) và tăng giá thu phí sử dụng dịch vụ đường bộ theo kế hoạch tài chính. Trong quý 4/2024, HHV đã nhận chuyển nhượng toàn bộ 38% cổ phần của Tập đoàn Đèo Cả tại CTCP Cao tốc Cam Lâm – Vĩnh Hảo.

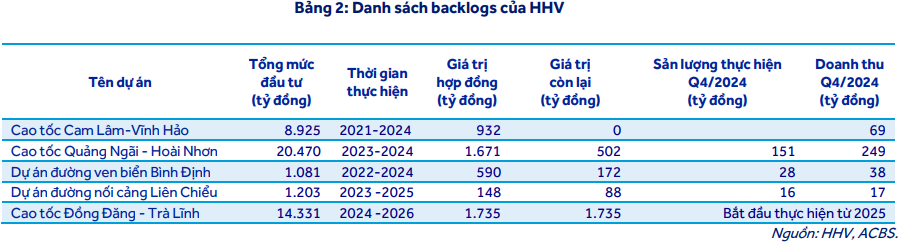

Còn mảng xây lắp ghi nhận doanh thu đạt 1,151 tỷ đồng (tăng 10%) nhờ tiến độ thi công được đẩy nhanh tại các dự án trọng điểm như Quảng Ngãi – Hoài Nhơn, Cam Lâm – Vĩnh Hảo, đường nối cảng Liên Chiểu, đường ven biển Bình Định.

Biên lợi nhuận gộp trong năm 2024 của HHV duy trì ổn định quanh mức 40%, tương đương với năm 2023. Cụ thể, mảng BOT có sự cải thiện, tăng từ 61.8% lên 65.5% nhờ vào lưu lượng xe và phí thu tăng tại các trạm. Mảng xây lắp ghi nhận sự sụt giảm biên lợi nhuận gộp từ 9.8% về 6.5% do các dự án của HHV thực hiện trong năm 2024 là các dự án được chỉ định thầu và kỹ thuật thi công ít phức tạp nên biên lợi nhuận thấp hơn cùng kỳ.

Giá trị backlog ghi nhận đến cuối 2024 của HHV là hơn 2,500 tỷ đồng, gấp gần 2.5 lần so với doanh thu mảng xây lắp năm 2024. Đây là cơ sở để công ty tiếp tục ghi nhận tăng trưởng trong giai đoạn 2025-2026 khi các dự án bước vào giai đoạn hoàn thành. Năm 2025, HHV đặt mục hoàn thành dự án Quảng Ngãi – Hoài Nhơn vào cuối năm và tập trung đẩy mạnh triển khai dự án Đồng Đăng – Trà Lĩnh. Trong quý 4/2024, HHV đã thông qua việc gia tăng tỷ lệ sở hữu tại dự án cao tốc Đồng Đăng – Trà Lĩnh từ 15% lên 40%.

ACBS dự phóng năm 2025 HHV có doanh thu ước đạt gần 3,792 tỷ đồng (tăng 14.6% so với năm 2024) và lãi sau thuế đạt hơn 420 tỷ đồng (tăng 9.9%).

Theo đó, CTCK này đưa ra khuyến nghị mua HHV với giá mục tiêu cuối năm 2025 là 16,000 đồng/cp.

Xem thêm tại đây

Mua DDV với giá mục tiêu 22,900 đồng/cp

CTCK BSC dự phóng doanh thu và lãi ròng năm 2025 của CTCP DAP – VINACHEM (UPCoM: DDV) đạt 3,414 tỷ đồng và 214 tỷ đồng, lần lượt tăng 1% và 27% so với năm 2024.

Dự phóng trên được đưa ra với việc giá DAP bình quân năm 2025 được kỳ vọng tăng 2% so với bình quân cả năm 2024, nhờ giá duy trì ở mức cao đến hết quý 1/2025, khi Trung Quốc tiếp tục áp dụng chính sách hạn chế xuất khẩu DAP trong giai đoạn này. Hiện tại giá DAP của DDV đang neo ở mức cao theo giá DAP thế giới quanh mức 16,000 đồng/kg tương ứng tăng 10% so với đầu năm.

Theo đó, biên lợi nhuận gộp năm 2025 được dự báo cải thiện nhờ tiết giảm 57 tỷ đồng chi phí khấu hao và giá bán bình quân tăng nhẹ, hỗ trợ biên lợi nhuận tổng thể.

Ở diễn biến khác, Luật thuế VAT có hiệu lực từ tháng 7/2025 giúp DDV được hoàn thuế đầu vào ước tính khoảng 15–25 tỷ đồng tương ứng đóng góp 7–10% dự phóng lãi trước thuế 2025.

Với dự phóng trên, BSC đưa ra khuyến nghị mua đối với cổ phiếu DDV với giá mục tiêu 22,900 đồng/cp.

Xem thêm tại đây

Mua MBB với giá mục tiêu 28,200 đồng/cp

CTCK Mirae Asset Việt Nam (MAS) nhận định tín dụng của Ngân hàng TMCP Quân Đội (HOSE: MBB) tăng mạnh trong 2024 (tăng 27.1% so với năm trước), dẫn dắt bởi cho vay ngắn hạn (tăng 31.2%), phản ánh nhu cầu vốn lưu động cao.

MB đặt mục tiêu tăng trưởng tổng tài sản lên 1.3 triệu tỷ đồng (tăng 22%) trong 2025, với tín dụng và huy động vốn đều vượt 1 triệu tỷ đồng (tăng 26% và 25%). Đây là mức tăng trưởng khá tham vọng, đặc biệt trong bối cảnh nhu cầu tín dụng có phần chậm bên cạnh nhiệm vụ hỗ trợ MBV (ngân hàng vừa được nhận chuyển giao bắt buộc). Ngược lại, ngân hàng cũng nhận lại nhiều ưu đãi chính sách từ phía Ngân hàng Nhà nước.

NIM có sự phân hóa mạnh giữa các nhóm ngân hàng. Cung tín dụng có phần vượt trội (với mục tiêu tăng trưởng cao) có thể sẽ khiến cho NIM của nhiều ngân hàng tư nhân cũng như MBB khó cải thiện trong ngắn hạn. Tuy nhiên, lãi suất bình quân danh mục cho vay có thể phục hồi tăng lên nhờ sự phục hồi của tín dụng bất động sản (BĐS cả kinh doanh và mua nhà) trong 2025.

MB đã kiểm soát tốt rủi ro liên quan đến nhóm nợ lớn khi các khoản vay của Trung Nam và Novaland đã được thanh toán theo tiến độ cập nhật đến cuối 2024. Đặc biệt Aqua City và Novaworld Phan Thiết – hai dự án trọng điểm của Novaland – có khả năng được tháo gỡ pháp lý trong 6 tháng đầu năm 2025. Nếu đúng tiến độ, dòng tiền từ các dự án này sẽ hỗ trợ Novaland duy trì thanh khoản và hạn chế rủi ro tín dụng cho MB. Chi phí tín dụng tương đối của ngân hàng kỳ vọng giảm phần nào khi LLR đã đưa về tiệm cận mức mục tiêu là 100%.

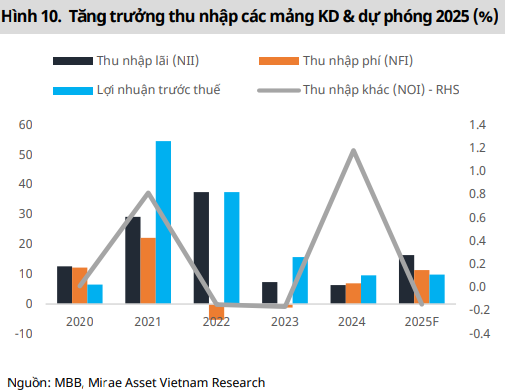

MB đang nỗ lực giảm dần sự phụ thuộc vào thu nhập từ hoạt động cho vay, thay vào đó đẩy mạnh thu nhập phí và các mảng ngoài lãi, một chiến lược phù hợp trong bối cảnh tăng trưởng tín dụng chịu áp lực từ cạnh tranh lãi suất và các quy định kiểm soát rủi ro chặt chẽ hơn. Trong 2025, MAS dự phóng lợi nhuận mảng bảo hiểm cải thiện trong khi thu nhập từ chứng khoán đầu tư và chứng khoán đạt 2,369 tỷ (giảm 48%) so với mức cao ghi nhận trong năm 2024.

Trong năm 2024, MB duy trì hiệu quả hoạt động với ROE đạt 21.2% và ROA ở mức 2.2%. Ngân hàng tiếp tục kiểm soát tốt chi phí, giữ tỷ lệ CIR ở mức thấp 30,7%. Chi phí nhân sự cũng được quản lý chặt chẽ dù mức lương bình quân của CBNV tăng 9.4% so với năm trước (cao hơn mức tăng 8% và 8.2% của 2023 và 2022). Đáng chú ý, thu nhập bình quân trên mỗi nhân viên tăng 23% so với cùng kỳ, cho thấy hiệu suất hoạt động đang tăng nhanh hơn chi phí. MBB tiếp tục hướng tới việc tích hợp những dịch vụ tài chính mới trên ứng dụng MBBank (ví dụ: phân phối chứng chỉ quỹ qua nền tăng DigiTrading được tích hợp trong 2024) giúp đẩy mạnh chuyển đổi số.

Theo đó, điểm nhấn đầu tư của cổ phiếu MBB đến từ: Tăng trưởng lợi nhuận được kỳ vọng duy trì ở mức 10-15% trong giai đoạn 2024-2026, nhờ tín dụng tăng trưởng ổn định và hệ sinh thái tài chính sinh động của tập đoàn giúp đa dạng hóa nguồn thu; chi phí tín dụng kỳ vọng đã tạo đỉnh trong 2024.

Vì vậy, MAS khuyến nghị mua MBB với giá mục tiêu 28,200 đồng/cp.

Xem thêm tại đây

Thượng Ngọc

FILI

– 10:31 17/02/2025

Các Sàn forex Uy Tín:

Icmarkets

Exness

Source link

Comments are closed, but trackbacks and pingbacks are open.